Lorsque vous faites face à un retard de paiement ou un différend financier, il est essentiel de comprendre les intérêts moratoires. Ces pénalités permettent de compenser un préjudice lié à un retard et de maintenir une relation commerciale équitable. Dans cet article, vous découvrirez leur définition, comment les calculer et des exemples concrets pour bien saisir leur fonctionnement.

Qu’est-ce que les intérêts moratoires ?

Les intérêts moratoires sont des pénalités financières appliquées lorsque le paiement d’une somme due est retardé. Ils visent à indemniser le créancier pour le préjudice subi et à inciter le débiteur à respecter ses engagements.

Définition

🎯 Les intérêts moratoires représentent des intérêts calculés sur la somme due et sur la durée du retard. Ils débutent à partir de la date d’échéance prévue et s’arrêtent une fois le paiement effectué. Leur taux d’intérêt est souvent déterminé par la loi, mais il peut aussi être stipulé dans un contrat.

Ces pénalités ne sont pas uniquement punitives : elles servent également à réparer les pertes financières que le créancier a subies. Par exemple, une entreprise impactée par un retard de paiement peut utiliser ces intérêts pour couvrir des frais supplémentaires.

Quand s’appliquent les intérêts moratoires ?

Retards de paiement entre entreprises

Dans un cadre commercial, les retards de paiement entre entreprises sont fréquents. La loi impose des intérêts moratoires automatiques dès qu’un délai de paiement contractuel ou légal est dépassé. Cela protège la trésorerie des entreprises, notamment les PME.

Retards dans les contrats publics

Lorsque des administrations publiques retardent leurs paiements, elles doivent également payer des intérêts. Cela s’applique notamment dans les marchés publics, où les entreprises prestataires sont souvent en attente de paiements importants. Il existe même une calculatrice sur le site service-public.fr.

Décisions judiciaires non respectées

En cas de litige, un tribunal peut ordonner le paiement d’une somme. Si cette décision n’est pas respectée dans les délais impartis, des intérêts s’appliquent pour compenser le retard.

Remboursement fiscal tardif

Lorsque l’administration fiscale tarde à rembourser un trop-perçu d’impôt, elle doit également verser des intérêts moratoires. Ce mécanisme vise à garantir l’équité entre l’administration et les contribuables.

Dans le cadre d’un crédit pour un particulier

Oui, les intérêts moratoires peuvent intervenir lors d’un crédit à la consommation ou d’un crédit immobilier. Ils s’appliquent généralement dans les situations où l’une des parties, qu’il s’agisse de l’emprunteur ou de l’organisme prêteur, ne respecte pas ses obligations contractuelles dans les délais impartis.

Pour un crédit immobilier

Dans le cadre d’un crédit immobilier, les intérêts moratoires peuvent intervenir dans plusieurs cas :

- Retard de mise à disposition des fonds

Si la banque tarde à débloquer les fonds nécessaires pour un achat immobilier ou des travaux, vous pouvez exiger des intérêts moratoires pour compenser les pénalités ou préjudices subis (par exemple, des frais liés à une annulation ou un retard de signature). - Retard de l’emprunteur dans les remboursements

Si vous ne payez pas vos mensualités dans les délais, la banque peut appliquer des intérêts de retard, souvent assimilés à des intérêts moratoires. Ces pénalités sont calculées en fonction du montant dû et du retard accumulé.

Pour un crédit à la consommation

Dans le cadre d’un crédit à la consommation, les intérêts moratoires peuvent apparaître dans les situations suivantes :

- Non-respect des délais de paiement par l’emprunteur

Si vous ne payez pas vos échéances, l’organisme prêteur peut appliquer des intérêts en complément des frais de retard. Ceux-ci visent à sanctionner le retard et à indemniser la banque. - Retard dans le remboursement d’un crédit renouvelable

Pour un crédit renouvelable, si vous dépassez les délais fixés pour les paiements minimums, des intérêts peuvent être ajoutés en plus des intérêts contractuels.

Réglementation des intérêts moratoires

Dans les deux cas, le taux applicable aux intérêts moratoires est généralement précisé dans le contrat de crédit. Si ce n’est pas le cas, le taux d’intérêt légal en vigueur peut s’appliquer, souvent majoré de quelques points.

En synthèse, les intérêts moratoires dans un crédit à la consommation ou un crédit immobilier servent principalement à garantir le respect des obligations contractuelles. Ils peuvent protéger le prêteur en cas de retard de remboursement de l’emprunteur, mais également défendre les droits de l’emprunteur si la banque ne respecte pas ses engagements.

Comment calcule-t-on un intérêt moratoire ?

Les trois éléments principaux

Le calcul des intérêts moratoires repose sur trois variables :

- Le montant dû : la somme sur laquelle les intérêts sont calculés.

- La durée du retard : correspond au nombre de jours entre la date d’échéance et le règlement effectif.

- Le taux d’intérêt : taux fixé par la loi ou par le contrat liant les parties.

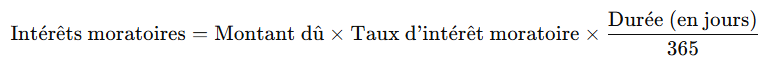

🔎 Voici la formule de base pour calculer un intérêt moratoire :

Cette méthode simple permet de déterminer précisément le montant des pénalités dues.

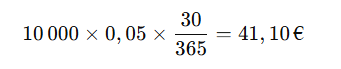

Exemple pratique

Imaginez une facture de 10 000 € réglée avec 30 jours de retard. Si le taux d’intérêt est de 5%, voici le calcul :

Le montant des intérêts moratoires à payer sera donc de 41,10 €.

Taux d’intérêt moratoire : ce qu’il faut savoir

Taux en vigueur

Dans les relations commerciales, ce taux est souvent fixé au taux directeur de la BCE, majoré de 8 à 10 points. Pour les marchés publics en France, il est actuellement de 8 %.

Importance du taux

Un taux d’intérêt élevé peut rapidement augmenter le coût d’un retard, ce qui incite les débiteurs à régler leurs dettes rapidement.

Pourquoi les intérêts moratoires sont-ils importants ?

Protection des créanciers

Les intérêts moratoires protègent les créanciers en compensant les pertes financières liées aux retards. Cela permet d’assurer leur trésorerie et de limiter les impacts négatifs sur leur activité.

Incitation au respect des délais

Les pénalités financières encouragent les débiteurs à respecter les délais contractuels, renforçant ainsi les relations commerciales.

Sanction des mauvais payeurs

Pour les débiteurs négligents, les intérêts moratoires représentent une conséquence financière directe de leurs retards, ce qui les pousse à être plus responsables.

Soutien aux entreprises

Pour les petites et moyennes entreprises, souvent fragiles financièrement, les intérêts moratoires sont un levier crucial pour garantir des paiements rapides et préserver leur équilibre budgétaire.

Comment les éviter ?

Respectez les échéances

Le moyen le plus simple d’éviter des intérêts moratoires est de régler vos dettes dans les délais. Une bonne organisation est essentielle pour anticiper les échéances.

Négociez des délais supplémentaires

En cas de difficulté financière, contactez votre créancier pour demander un report de paiement. Cela peut vous éviter des pénalités inutiles.

Gérez votre trésorerie

Une gestion rigoureuse de votre trésorerie vous permet de prévenir les retards de paiement. Mettez en place des outils de suivi pour rester informé de vos obligations.

Documentez vos paiements

Conservez des preuves écrites de vos transactions et de vos communications. En cas de litige, cela peut jouer en votre faveur.

Questions fréquentes sur les intérêts moratoires

Si un débiteur refuse de régler les intérêts moratoires, vous pouvez entamer une procédure légale pour faire valoir vos droits. Une lettre de mise en demeure est souvent le premier pas dans cette démarche.

Non, les intérêts moratoires doivent être réclamés par le créancier. Cela nécessite souvent une démarche proactive, notamment l’envoi d’une facture ou d’un courrier précisant le montant dû.